最近、「REITどうですか?」と聞かれる事が増えてきました。 そこで、今回の記事では、REITのメリットデメリットや仕組みなどを、初心者の方でも分かりやすく解説していきます。

J-REITとは何か?基本的な仕組みを、分かりやすく解説

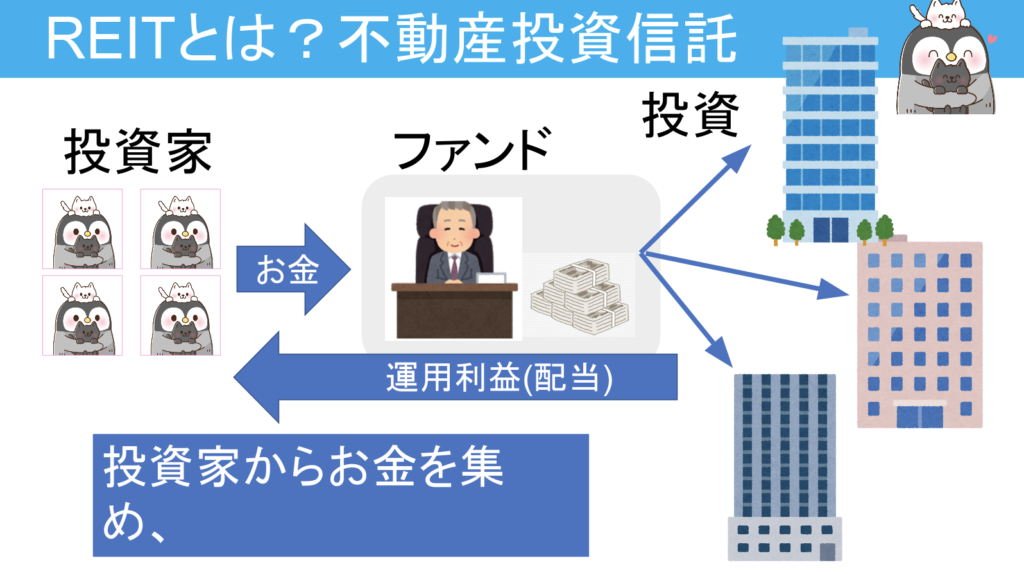

まずは、REITの仕組みについて解説します。

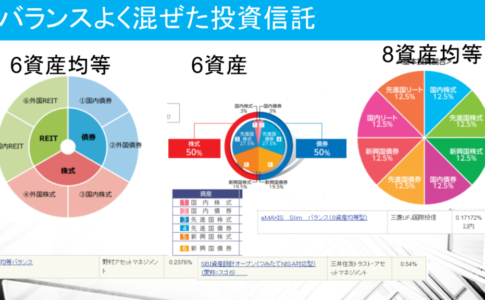

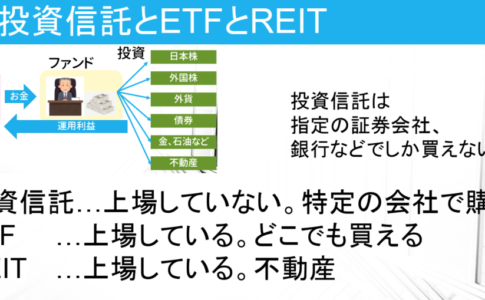

REITとは不動産投資信託の事で、投資信託の不動産バージョンです。

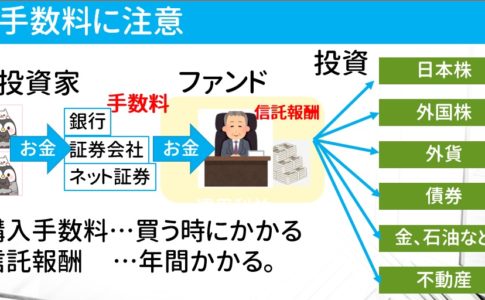

上の図の様に、投資家からファンドがお金を集めて、それを投資対象に投資します。

今回は、不動産投資信託なので、投資対象が不動産になりますね。

そしてファンドは、投資して得られた利益を、お金を出してくれた投資家に分配する仕組みです。

REITの場合は、不動産に投資をしているので基本的には、家賃収入が分配金の原資になります。

通常、不動産投資をする場合は、様々な手続きなどが必要ですが、REITの場合は特に必要ありません。事務処理や、運用にかかる経費などを差し引いた額が、分配金として投資家に分配される仕組みです。

REITの種類。住宅、オフィス、商業施設、ホテルなどのREITがある。

REITの中でも、投資対象とする物件の種類ごとに、いくつかに分類されます。

- 住宅型のREIT

- オフィス型のREIT

- 商業施設型のREIT

- ホテル型のREIT

- 物流型(倉庫)のREIT

- 複合型(ミックス)のREIT

この様に、実はREITの中でもいくつかに別れているんです。

住宅型のREITは、不況時にも比較的強かったり、オフィス型のREITは、景気拡大局面では高い成長をするなど、投資対象によって様々な特徴があります。

また、2020年のコロナショックでは外国人観光客の減少などもあり、ホテル型のREITは大暴落しました。

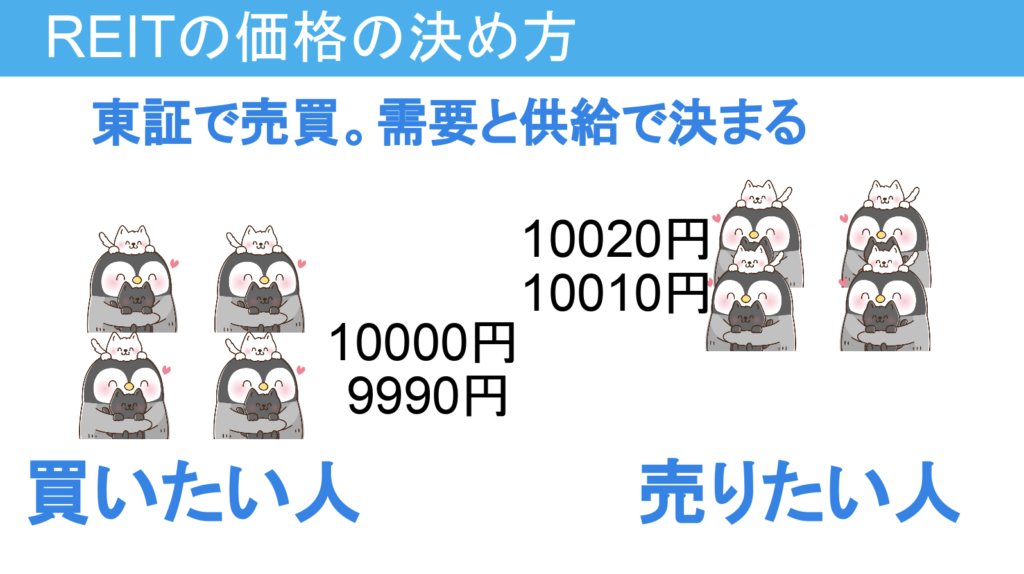

REITの価格はどうやって決まるのか?需要と供給で決まる。

上場REITは、東証に上場しており、株やETF(上場投資信託)と同じ様に取引されています。

そのため、買いたい人が希望する値段と売りたい人が希望する価格がマッチした時、売買が成立しその成立した値段がREITの価格となります。

上の図のように、10,000円で買いたい人と10,010円で売りたい人が複数いる場合、そこの間で値段が行ったり来たりします。

また、買いたい増え、少し高い値段でも買いたいと思う人が増えると値段が上がり、

逆に、売りたい人が増えると値段が下がります。

結局は、需要と供給で決まりますので、3月のような急落では、

いくら良い物件を保有しているREITでも、下落してしまうのです。

実際のJ-REITを例に解説

ここからは、実際のJ-REITを例に出しながら解説していきます。

森ヒルズリート法人

※森ヒルズリート法人を例に上げていますが、オススメというわけでは無いので、ご注意ください。

森ヒルズリート法人のポートフォリオには、六本木ヒルズや虎ノ門ヒルズなど皆さんも知っているようなビルがいくつもあります。

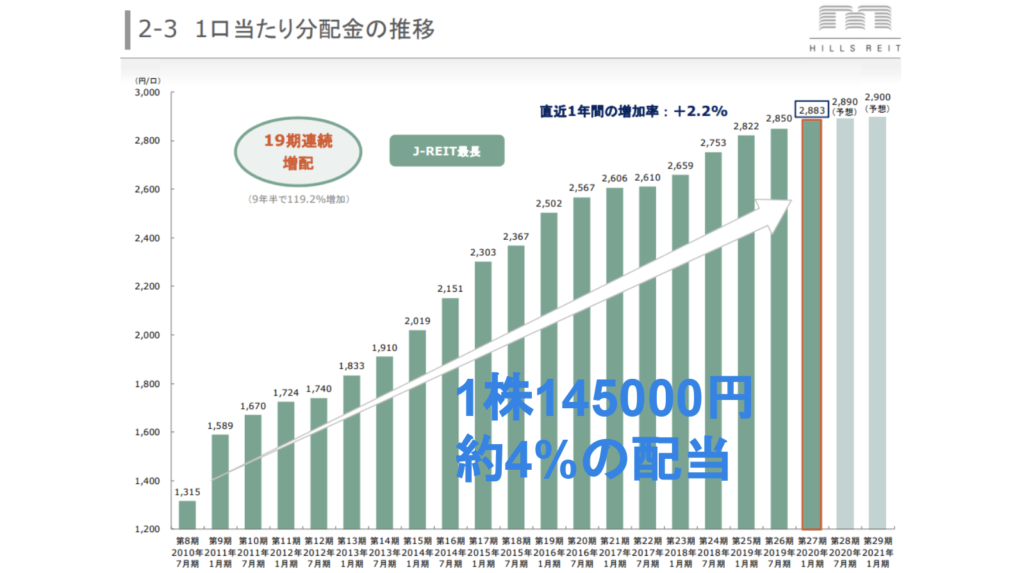

配当金の推移を見てみると、右肩上がりなのが分かります。

森ヒルズリート法人の保有物件の大部分は、東京都港区にありますので、不動産市場の上昇の恩恵を大きく受けたものと考えられます。

家賃の上昇や高い稼働率によって、配当金が上昇。

また、低金利が続いていますので、金融機関への金利の支払いが少なくて済む事も業績好調の要因の一つですね。

REITのメリット・デメリット

続いて、REITのメリット、デメリットについて解説していきます。

REITのメリット

- 買った後は何もしなくてよい

- 超一等地の物件を保有可能(六本木ヒルズなど)

- 流動性が高い(いつでも売却できる)

- 分配金の税率は約20%

REITの場合、買った後は運用会社に任せておけばいいので、手間はかかりませんし、

本来一般の人は買えないような物件を間接的に保有できるのは魅力ですよね。

東証に上場しているため、流動性も高いですし、分配金の税率も定率課税です。

REITのデメリット

- 売買価格が下がる可能性がある

- 自分でできることは何も無い

- 分配金が下がるリスクがある

メリットの裏返しでもありますが、東証で日々売買されているため、

現物の不動産よりも値動きが激しいです。

また、自分自身で何か手を加えることは出来ないため、運用会社に任せることになります。

分配金についても、運用が上手くいっていない場合は、減配のリスクがありますね。

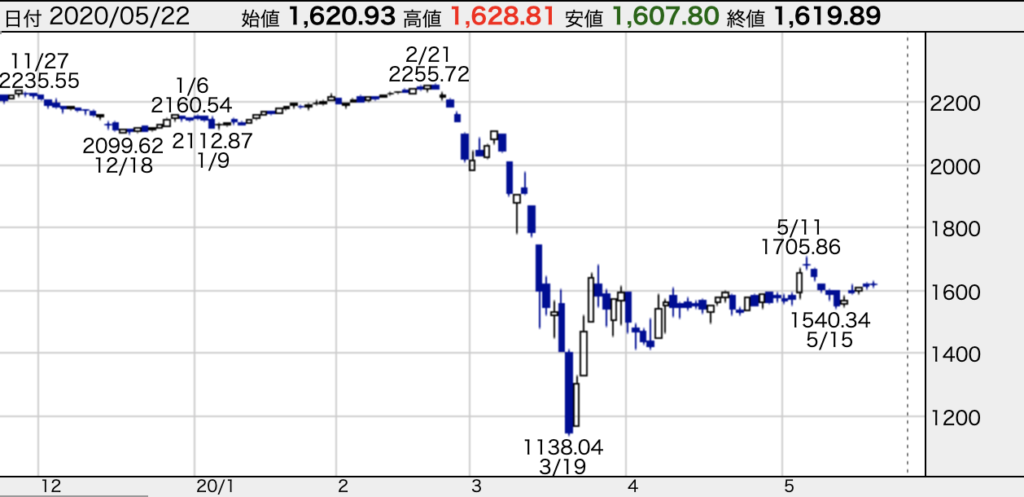

株探より引用

REITの市場平均として使われている、東証REIT指数を見てみると、2/21を頂点にわずか1ヶ月でほぼ半値になってしまっていることが分かります。

このように、景気に敏感で流動性もあるため、短期間で価格が下がってしまう事もあります。

REITと不動産投資の違い

REITと不動産投資の違いについて、質問されることが良くあるのですが、私はまったく別物と認識しています。

- 銀行融資が使えるか使えないか

- 全部自分でやるか全部任せるか

現物の不動産投資の場合、不動産賃貸事業として行うので、銀行から融資をしてもらいレバレッジを効かせることができます。

また、事業として物件の管理なども自分自身でやらなくてはなりません。

REITは、事業というよりも株式投資に近いイメージで、不動産全体が上がると思った時には、一番気楽に投資ができると思います。

1000万円あった場合のREITと不動産投資との差

仮に1000万円手元にあった場合、年利5%のREITを買うと、年間50万円の分配金が受け取れます。ここから、税金がかかるので約40万円ですね。

一方、不動産投資の場合で、銀行融資を受けて1億円の物件を購入し手残り3%だったとすると、

年間300万円手元に残ります。さらに返済額が減っていきます。

あくまで、一例ですが、銀行融資の有無でここまで変わってきてしまうんです。

その分、レバレッジを効かせている不動産投資の方が難易度は高くなってきますね。

不動産投資を行うことは、起業に近いイメージです。

REITの買い方

ネット証券に口座を開ば、株式と同じように買えます。私の場合、以下の証券会社を使っています。

- 楽天証券

- SBI証券

安い銘柄の場合、1.5万円程度から投資可能です。平均だと10万円以上のものが多いですね。

また、REITはETFなどと同じで1口単位で購入可能です。

J-REIT入門〜まとめ

今回はREITについて解説しました。

まとめると…

- 不動産の投資信託。不動産投資よりも株式に近いイメージ

- 流動性が高く売却しやすい

- 少額から投資可能で、良いリッチに(間接的に)投資できる

- 急激な下落が起こる可能性もある

- 不動産投資とまったく違う、銀行融資不可能

少しでも、参考になりましたら嬉しいです。

投資の勉強

株式投資などに興味がある場合は株式投資の基礎をまとめてあるのでこちらも参考にしてみてください。

不動産投資とJ-REITの違いってなんだろう?